Частное размещение

Крупнейший российский обувной ретейлер «Центробувь» отложил проведение IPO на весну 2013 года, но готовится провести частное размещение уже сейчас. Как стало известно, компания предлагает pre-IPO-фондам выкупить 5-10% своих акций за $100-200 млн. Громкое имя в составе акционеров должно вызвать доверие инвесторов при публичном размещении, уверены нынешние собственники сети. О том, что «Центробувь» ищет портфельных инвесторов из числа западных инвестфондов, рассказал источник в банковских кругах. Совладелец сети Сергей Ломакин уточнил, что может быть продано 5-10% акций: нынешние акционеры сети пропорционально уменьшат свои пакеты в случае сделки. Совладельцами компании помимо господина Ломакина считаются его бывший партнер по сети «Копейка» Артем Хачатрян (по состоянию на конец 2009 года на двоих владели примерно 33% ретейлера), основатели «Центробуви» Анатолий Гуревич и Дмитрий Светлов (у них, по данным «Коммерсанта», контрольный пакет) и основатель ИД «Пронто-Москва» Леонид Макарон (может владеть до 10%). Сейчас «Центробувь» уже ведет переговоры с несколькими инвестфондами, говорит Сергей Ломакин, но подчеркивает, что никаких документов не подписано.

Всю «Центробувь» ее собственники оценивают в $2 млрд, а 5-10% — в $100-200 млн, говорит источник, знакомый с предложением ретейлера. Прогноз «Центробуви» по выручке в этом году составляет $1,7 млрд, то есть всю сеть оценили в 1,2 годовых продаж. Консультантом по сделке выступает Morgan Stanley. Представитель банка от комментариев отказался.

«Центробувь» объединяет более 950 собственных и франчайзинговых обувных магазинов под брендами «Центробувь» и Centro в России, на Украине, в Польше и Прибалтике. По данным «Центробуви», выручка по итогам 2011 года составила чуть более $1 млрд. Является крупнейшим обувным ретейлером в России.

Частное размещение интересно «Центробуви» прежде всего появлением яркого имени среди акционеров в преддверии IPO, объясняет Сергей Ломакин. «Это вызовет доверие инвесторов»,— уверен он. Впервые о намерении провести публичное размещение «Центробувь» заявила в феврале 2011 года, выход на биржу изначально планировался на осень того же года, но отменился из-за неблагоприятной конъюнктуры на рынках. В качестве площадок рассматривались Лондонская и Гонконгская биржи, где компания рассчитывала привлечь до $800 млн. Консультантами сделки выступали «Ренессанс Капитал», Morgan Stanley, «ВТБ Капитал» и Bank of China Investments. Планы провести IPO сохраняются, говорит господин Ломакин, но, скорее всего, оно состоится весной 2013 года. «Если мы решим делать премиальный листинг (размещение акций, а не депозитарных расписок.), то это будет 25% от капитала»,— сказал он.

Экс-совладелец группы компаний «Виктория» (сети «Виктория», «Квартал», «Дешево»; продана в 2011 году «Дикси») Александр Зарибко говорит, что обычно pre-IPO-фонды инвестируют за два-три года до размещения компаний на бирже.

Директор Prosperity Capital Management Алексей Кривошапко считает, что текущая ситуация на рынках неблагоприятна как для IPO, так и для pre-IPO-инвестиций. Его фонд получал предложение «Центробуви», но заявленную стоимость акций считает высокой. Завышенной стоимость «Центробуви» кажется и управляющему Russia Partners Владимиру Андриенко, который рассматривал возможность купить миноритарный пакет сети. Другие опрошенные «Коммерсантом» инвестфонды, в том числе американский TPG Capital (владеет контрольным пакетом сети гипермаркетов «Лента») и шведский East Capital, пока оферту ретейлера не видели.

Деньги, вырученные от продажи минориатрного пакета, «Центробувь» направит на развитие сети в СНГ и Европе, говорит Сергей Ломакин. До конца 2012 году количество магазинов Centro в Польше и на Украине будет доведено до 65 и 100 соответственно, в 2013 году планируется увеличить количество точек вдвое, в том числе за счет сделок M&A, пишет «КоммерсантЪ».

| Рейтинг |

Актуальные новости

США может ввести 50% пошлину на экспорт товаров из Бразилии

Угроза США ввести 50-процентную пошлину на бразильский импорт с 1 августа давит на обувные компании, которые производят обувь в Бразилии, - пишет…

Спортмастер судится с Kari

Спортмастер судится с Kari, согласно информации картотеки Арбитражного суда, из-за нарушения исключительных прав на товарный знак. В марте сеть спортивных товаров подала иск 1,3 млн руб. в Арбитражный суд города Москвы, а рассмотрение…

Fly на Euro Shoes

Компания Fly, постоянный участник выставки обуви Euro Shoes, готовится представить на августовской выставке в Москве новые коллекции своих брендов – итальянского W6YZ, французского Laura Vita, испанских Pitas и…

Сеть мультибрендовых магазинов Hiker запустила дачную рекламную кампанию

Героями кампании Hiker с названием «Форма твоей свободы» стали клиенты ретейлера, которые были сфотографированы в одежде и обуви, которые были приобретены ими в магазинах Hiker в атмосфере дачного…

Christian Louboutin выпустил капсульную коллекцию туфель Cassia Lace Up в нюдовых оттенках

Тренд на балетную обувь французский дизайнер Кристиан Лубутен подхватил выпуском туфель Cassia Lace Up. От балетной обуви у этих туфель на высоком каблуке – квадратный «пуантовый» нос и ленты, которые завязываются на…Популярное

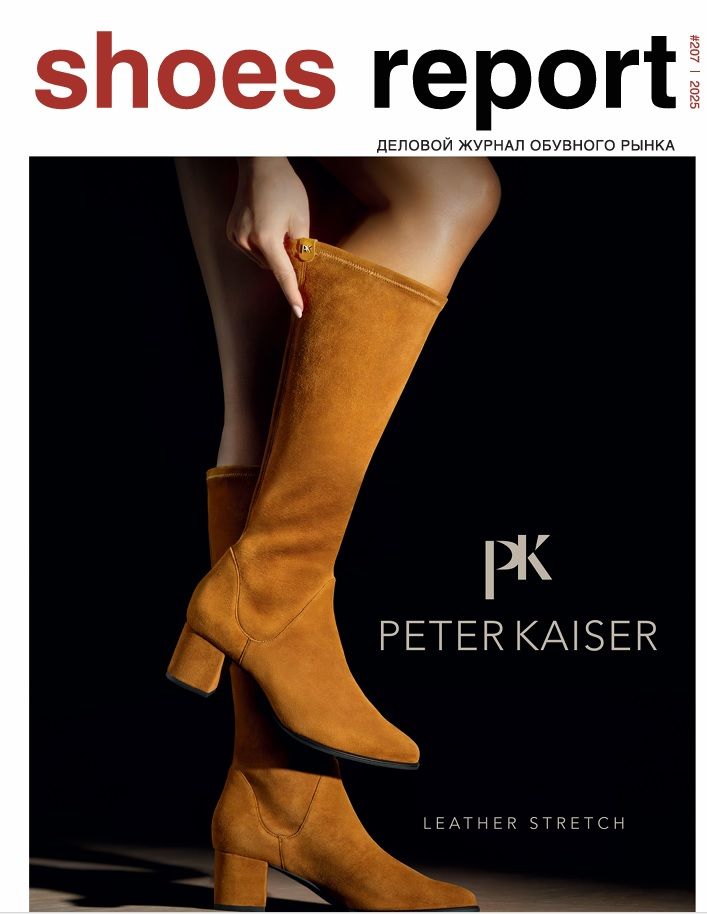

PETER KAISER - лучший бренд 2025 года!

«Компания CAPRICE Schuhproduktion GmbH получила сертификат о присвоении PETER KAISER звания «Top Brand 2025».

PETER KAISER - лучший бренд 2025 года!

«Компания CAPRICE Schuhproduktion GmbH получила сертификат о присвоении PETER KAISER звания «Top Brand 2025».

Soho Fashion: 20 лет устойчивого роста в условиях перемен. Эксклюзивное интервью с основателем компании Якобом Тресковым

В условиях глобальных изменений на рынке fashion-ритейла многие дистрибьюторы столкнулись с серьезными вызовами. SOHO Fashion - одна из немногих компаний, которая не только сохранила бизнес, но и нашла новые точки роста. В преддверии 20-летия компании ее основатель Якоб Тресков рассказал Shoes Report о пройденном пути, уроках кризисов и планах на будущее.

Soho Fashion: 20 лет устойчивого роста в условиях перемен. Эксклюзивное интервью с основателем компании Якобом Тресковым

В условиях глобальных изменений на рынке fashion-ритейла многие дистрибьюторы столкнулись с серьезными вызовами. SOHO Fashion - одна из немногих компаний, которая не только сохранила бизнес, но и нашла новые точки роста. В преддверии 20-летия компании ее основатель Якоб Тресков рассказал Shoes Report о пройденном пути, уроках кризисов и планах на будущее.

Shoes Style снова в авангарде! Интервью с финалистом международного конкурса дизайнеров обуви и аксессуаров Егором Сорокиным

14 мая в Москве вновь прошел ежегодный Международный конкурс дизайнеров обуви и аксессуаров Shoes-Style. Конкурс, который много лет организует РГУ им. А.Н. Косыгина, представляет коллекции студентов ВУЗов, колледжей, техникумов, ведущих подготовку в области дизайна и конструирования обуви и аксессуаров.

Shoes Style снова в авангарде! Интервью с финалистом международного конкурса дизайнеров обуви и аксессуаров Егором Сорокиным

14 мая в Москве вновь прошел ежегодный Международный конкурс дизайнеров обуви и аксессуаров Shoes-Style. Конкурс, который много лет организует РГУ им. А.Н. Косыгина, представляет коллекции студентов ВУЗов, колледжей, техникумов, ведущих подготовку в области дизайна и конструирования обуви и аксессуаров.

Обувь Сальваторе Феррагамо вдохновляет кондитеров

Итальянские кондитеры создали торты – точные копии шести легендарных пар обуви из архивов итальянского «Обувщика звезд» маэстро Сальваторе Феррагамо. Их представили в ресторане 10_11 миланского отеля Portrait Milano, который входит в компанию по управлению отелями, принадлежащую семье Феррагамо.

Обувь Сальваторе Феррагамо вдохновляет кондитеров

Итальянские кондитеры создали торты – точные копии шести легендарных пар обуви из архивов итальянского «Обувщика звезд» маэстро Сальваторе Феррагамо. Их представили в ресторане 10_11 миланского отеля Portrait Milano, который входит в компанию по управлению отелями, принадлежащую семье Феррагамо.

Как работает закон Парето в розничном магазине обуви

Анализ результатов работы компании – важное качество руководителя. Анализу подлежат многие показатели в розничном бизнесе, в первую очередь - планирование продаж и товарных остатков, выполнение KPI сотрудниками, эффективность маркетинговых акций, количество продавцов, их рабочие графики и многие другие факторы, оказывающие влияние на итоговый результат работы магазина. В этом материале эксперт SR по увеличению продаж в обувной рознице Евгений Данчев с помощью закона Парето разбирается в причинах того, почему выручка и объемы проданного товара распределяются очень неравномерно между будними и выходными днями. Автор уверен, что принцип Парето незаменим при системном анализе эффективности управления продажами и результатов продаж. Но важно правильно его применять и интерпретировать его смысл.

Как работает закон Парето в розничном магазине обуви

Анализ результатов работы компании – важное качество руководителя. Анализу подлежат многие показатели в розничном бизнесе, в первую очередь - планирование продаж и товарных остатков, выполнение KPI сотрудниками, эффективность маркетинговых акций, количество продавцов, их рабочие графики и многие другие факторы, оказывающие влияние на итоговый результат работы магазина. В этом материале эксперт SR по увеличению продаж в обувной рознице Евгений Данчев с помощью закона Парето разбирается в причинах того, почему выручка и объемы проданного товара распределяются очень неравномерно между будними и выходными днями. Автор уверен, что принцип Парето незаменим при системном анализе эффективности управления продажами и результатов продаж. Но важно правильно его применять и интерпретировать его смысл.

Clarks: 200 лет качества, стиля и инноваций

В 2025 году легендарный британский бренд Clarks отмечает 200-летний юбилей – впечатляющий рубеж, свидетельствующий о не проходящей актуальности, безупречном качестве и мировом

Clarks: 200 лет качества, стиля и инноваций

В 2025 году легендарный британский бренд Clarks отмечает 200-летний юбилей – впечатляющий рубеж, свидетельствующий о не проходящей актуальности, безупречном качестве и мировомпризнании марки. С момента основания в 1825 году компания не просто создает обувь, а задает стандарты комфорта и стиля, оставаясь символом британского мастерства и новаторства.

Цикличность моды и ее влияние на финансовые результаты модного бизнеса

О том, что мода развивается циклично, стилисты и эксперты не устают говорить и профессионалам, и рядовым потребителям товаров и услуг модной индустрии. Цикличность моды оказывает значительное влияние на финансовые результаты fashion-бизнеса, поскольку она диктует периоды спроса и спада и определяет, какие товары будут востребованы в определенный момент. Эксперт SR по планированию и управлению ассортиментом Эмина Понятова рассказывает о том, какие аспекты цикличности моды надо учитывать обувному ритейлу в своей работе, и как они влияют на финансовые показатели бизнеса.

Цикличность моды и ее влияние на финансовые результаты модного бизнеса

О том, что мода развивается циклично, стилисты и эксперты не устают говорить и профессионалам, и рядовым потребителям товаров и услуг модной индустрии. Цикличность моды оказывает значительное влияние на финансовые результаты fashion-бизнеса, поскольку она диктует периоды спроса и спада и определяет, какие товары будут востребованы в определенный момент. Эксперт SR по планированию и управлению ассортиментом Эмина Понятова рассказывает о том, какие аспекты цикличности моды надо учитывать обувному ритейлу в своей работе, и как они влияют на финансовые показатели бизнеса.

Euro Shoes – на новой премиальной площадке!

Ведущая международная выставка обуви Euro Shoes premiere collection с 27 по 30 августа 2025 года пройдет на новой премиальной площадке в Москве - в Конгресс-центре ЦМТ на Краснопресненской набережной.

Euro Shoes – на новой премиальной площадке!

Ведущая международная выставка обуви Euro Shoes premiere collection с 27 по 30 августа 2025 года пройдет на новой премиальной площадке в Москве - в Конгресс-центре ЦМТ на Краснопресненской набережной.

Главные трендовые темы для коллекций обуви и сумок сезона осень-зима 2025/26

Какой бы из эстетик ни придерживалась ваша коллекция - ремесленное наследие, элегантный минимализм, вдохновленный традициями или, наоборот, футуристичными формами, - если ваш покупатель стремится быть модным, и вам необходимо регулярно обновлять свой ассортимент актуальными трендовыми новинками, обратите внимание на описанные в этой статье направления дизайна, модели и детали женской обуви и сумок в сезоне осень-зима 2025/26. Для ее подготовки автор использовала материалы международного тренд-бюро Fashion Snoops, которое является источником коммерческих прогнозов на сезоны вперед, и актуальная тренд-аналитика ключевых мероприятий индустрии моды по всему миру: отраслевых выставок, показов, шоу.

Главные трендовые темы для коллекций обуви и сумок сезона осень-зима 2025/26

Какой бы из эстетик ни придерживалась ваша коллекция - ремесленное наследие, элегантный минимализм, вдохновленный традициями или, наоборот, футуристичными формами, - если ваш покупатель стремится быть модным, и вам необходимо регулярно обновлять свой ассортимент актуальными трендовыми новинками, обратите внимание на описанные в этой статье направления дизайна, модели и детали женской обуви и сумок в сезоне осень-зима 2025/26. Для ее подготовки автор использовала материалы международного тренд-бюро Fashion Snoops, которое является источником коммерческих прогнозов на сезоны вперед, и актуальная тренд-аналитика ключевых мероприятий индустрии моды по всему миру: отраслевых выставок, показов, шоу.

Как сохранить розничный бизнес на fashion-рынке в эпоху гегемонии маркетплейсов?

Fashion-сегмент за последние несколько лет стал лидером электронной торговли на российском рынке. И, конечно же, эта тенденция отразилась на финансовых результатах розничных офлайн-магазинов, которые понесли ощутимые потери по выручке и прибыли. Ценовые войны с маркетплейсами выдержит далеко не каждый розничный бизнес, и с каждым новым сезоном продаж борьба за покупателей будет только усиливаться. Эксперт SR по увеличению продаж на fashion-рынке Евгений Данчев рассказывает о том, что можно предпринять в такой жесткой ситуации, и какие эффективные стратегии использовать для сохранения розничного бизнеса.

Как сохранить розничный бизнес на fashion-рынке в эпоху гегемонии маркетплейсов?

Fashion-сегмент за последние несколько лет стал лидером электронной торговли на российском рынке. И, конечно же, эта тенденция отразилась на финансовых результатах розничных офлайн-магазинов, которые понесли ощутимые потери по выручке и прибыли. Ценовые войны с маркетплейсами выдержит далеко не каждый розничный бизнес, и с каждым новым сезоном продаж борьба за покупателей будет только усиливаться. Эксперт SR по увеличению продаж на fashion-рынке Евгений Данчев рассказывает о том, что можно предпринять в такой жесткой ситуации, и какие эффективные стратегии использовать для сохранения розничного бизнеса.

Как fashion бренду попасть в рекомендации ChatGPT

Эксперты утверждают, что ChatGPT может стать инструментом для поиска нужной модели обуви, и его можно будет даже использовать как консультанта по формированию стиля. Так согласно отчету голландской платежной компании Adyen о розничной торговле, более трети покупателей в мире уже используют ИИ.

Как fashion бренду попасть в рекомендации ChatGPT

Эксперты утверждают, что ChatGPT может стать инструментом для поиска нужной модели обуви, и его можно будет даже использовать как консультанта по формированию стиля. Так согласно отчету голландской платежной компании Adyen о розничной торговле, более трети покупателей в мире уже используют ИИ.

Обувные фабрики в России закрываются одна за другой

В России обувная отрасль находится в острой кризисной ситуации. Целый ряд российских производителей обуви в текущем году заявили о прекращении своей деятельности.

Обувные фабрики в России закрываются одна за другой

В России обувная отрасль находится в острой кризисной ситуации. Целый ряд российских производителей обуви в текущем году заявили о прекращении своей деятельности.

Курс на Москву – развитие сети MASCOTTE в новом концепте

Бренд обуви, одежды и аксессуаров Mascotte продолжает активно развивать сеть в новом концепте. Обновленные пространства появились в Москве в ТРК «VEGAS КАШИРСКОЕ» на 1-ом этаже (площадь – более 300 м²) и ТРЦ «Весна» на 1-ом этаже (площадь – более 400 м²). До конца 2024 года планируются открытия в МФК «Botanica Молл» на 1-ом этаже (площадь – более 400 м²) и в ТРЦ «ОДИПАРК» на 1-ом этаже (площадь – более 300 м²). В 2025 году бренд планирует продолжить наращивать сеть фирменных салонов в новом концепте за счет последовательных и методичных открытий в новых торговых центрах и ребрендинга текущих салонов с реколацией на большие площади.

Курс на Москву – развитие сети MASCOTTE в новом концепте

Бренд обуви, одежды и аксессуаров Mascotte продолжает активно развивать сеть в новом концепте. Обновленные пространства появились в Москве в ТРК «VEGAS КАШИРСКОЕ» на 1-ом этаже (площадь – более 300 м²) и ТРЦ «Весна» на 1-ом этаже (площадь – более 400 м²). До конца 2024 года планируются открытия в МФК «Botanica Молл» на 1-ом этаже (площадь – более 400 м²) и в ТРЦ «ОДИПАРК» на 1-ом этаже (площадь – более 300 м²). В 2025 году бренд планирует продолжить наращивать сеть фирменных салонов в новом концепте за счет последовательных и методичных открытий в новых торговых центрах и ребрендинга текущих салонов с реколацией на большие площади.

Мировое производство обуви сократилось на 1,5 млрд пар в 2023 году

По статистике World Footwear Yearbook 2024, ежегодного аналитического вестника Португальской ассоциации производителей обуви, в прошлом году мировое производство обуви сократилось на 6%, до 22,4 млрд пар. А мировой экспорт обуви сократился на 9,1% год к году, до 14 млрд пар, - пишет Worldfootwear.com.

Мировое производство обуви сократилось на 1,5 млрд пар в 2023 году

По статистике World Footwear Yearbook 2024, ежегодного аналитического вестника Португальской ассоциации производителей обуви, в прошлом году мировое производство обуви сократилось на 6%, до 22,4 млрд пар. А мировой экспорт обуви сократился на 9,1% год к году, до 14 млрд пар, - пишет Worldfootwear.com.

MUNZ Group: Пять популярных ошибок при поиске линейного персонала

Ошибки при подборе персонала дорого обходятся компаниям. Затраты времени на поиск, вложение финансов в организацию рекрутмента и недостаток продавцов в магазине повышают ценность каждого правильно подобранного сотрудника и увеличивают стоимость ошибки. О самых распространенных ошибках рассказывает директор по персоналу Munz Group Екатерина Ананенкова.

MUNZ Group: Пять популярных ошибок при поиске линейного персонала

Ошибки при подборе персонала дорого обходятся компаниям. Затраты времени на поиск, вложение финансов в организацию рекрутмента и недостаток продавцов в магазине повышают ценность каждого правильно подобранного сотрудника и увеличивают стоимость ошибки. О самых распространенных ошибках рассказывает директор по персоналу Munz Group Екатерина Ананенкова.

Ждем вас на выставке Euro Shoes 26-29 августа

Уже в следующий понедельник в Москве стартует международная выставка обуви и аксессуаров Euro Shoes premiere collection. В столичном Экспоцентре с 26 по 29 августа Euro Shoes пройдет в альянсе с ведущей международной выставкой одежды CPM Moscow. В одном месте в одни даты обе выставки соберут большое число посетителей, байеров и профессионалов индустрии моды из России и стран СНГ.

Ждем вас на выставке Euro Shoes 26-29 августа

Уже в следующий понедельник в Москве стартует международная выставка обуви и аксессуаров Euro Shoes premiere collection. В столичном Экспоцентре с 26 по 29 августа Euro Shoes пройдет в альянсе с ведущей международной выставкой одежды CPM Moscow. В одном месте в одни даты обе выставки соберут большое число посетителей, байеров и профессионалов индустрии моды из России и стран СНГ.

Ставим правильный диагноз.10 способов быстро определить «боли» ваших покупателей

Задумывались ли вы о том, как ваше предложение на сайте интернет-магазина, на маркетплейсах воспринимается глазами покупателя? Насколько глубоко и хорошо вы знаете потребности вашей целевой аудитории и страхи своих клиентов? Эксперт SR по цифровому маркетингу и созданию уникального торгового предложения бренда Татьяна Васильева отвечает на эти вопросы, а также дает рекомендации, как избежать типичных ошибок в карточке товара, как не нужно делать описание, фото и видео, и как избежать напрасных трат в оформлении вашего товара.

Ставим правильный диагноз.10 способов быстро определить «боли» ваших покупателей

Задумывались ли вы о том, как ваше предложение на сайте интернет-магазина, на маркетплейсах воспринимается глазами покупателя? Насколько глубоко и хорошо вы знаете потребности вашей целевой аудитории и страхи своих клиентов? Эксперт SR по цифровому маркетингу и созданию уникального торгового предложения бренда Татьяна Васильева отвечает на эти вопросы, а также дает рекомендации, как избежать типичных ошибок в карточке товара, как не нужно делать описание, фото и видео, и как избежать напрасных трат в оформлении вашего товара.

EXTR4 - новый обувной бренд из Италии на выставке EURO SHOES

Представьте себе мир, в котором исчезают барьеры между городским стилем и спортивными достижениями, где обувь становится не просто аксессуаром, а неотъемлемой частью вашей индивидуальности и образа жизни. Это мир EXTR4, нового обувного бренда из Италии, созданного для мужчин и женщин, живущих активной, полной жизнью.

EXTR4 - новый обувной бренд из Италии на выставке EURO SHOES

Представьте себе мир, в котором исчезают барьеры между городским стилем и спортивными достижениями, где обувь становится не просто аксессуаром, а неотъемлемой частью вашей индивидуальности и образа жизни. Это мир EXTR4, нового обувного бренда из Италии, созданного для мужчин и женщин, живущих активной, полной жизнью.

Пять модных моделей мужской обуви: прогноз на сезон осень-зима 2024/25

Тренд-аналитики, специалисты по прогнозам модных тенденций уже сформулировали свои концепции того, что будет носиться в следующем холодном сезоне, проанализировав сотни образов с десятков показов на неделях моды в Милане, Лондоне, Нью-Йорке и Париже. Эксперт по трендам Fashion Consulting Group Мария Щенникова подготовила специально для SR чек-лист из модной обуви. В предыдущее номере мы давали подборку из пяти трендовых моделей женской обуви для сезона осень-зима 2024/25. А в этом номере рассказываем о пятерке трендовых моделей мужской обуви, это обновленные оксфорды, лоферы с декором, туфли с ремешками (очень напоминающие женскую модель туфель «Мэри Джейн»), минималистичные сапоги, ботинки-wallabee. Статья сделана по материалам глобального онлайн-тренд-бюро FashionSnoops.com.

Пять модных моделей мужской обуви: прогноз на сезон осень-зима 2024/25

Тренд-аналитики, специалисты по прогнозам модных тенденций уже сформулировали свои концепции того, что будет носиться в следующем холодном сезоне, проанализировав сотни образов с десятков показов на неделях моды в Милане, Лондоне, Нью-Йорке и Париже. Эксперт по трендам Fashion Consulting Group Мария Щенникова подготовила специально для SR чек-лист из модной обуви. В предыдущее номере мы давали подборку из пяти трендовых моделей женской обуви для сезона осень-зима 2024/25. А в этом номере рассказываем о пятерке трендовых моделей мужской обуви, это обновленные оксфорды, лоферы с декором, туфли с ремешками (очень напоминающие женскую модель туфель «Мэри Джейн»), минималистичные сапоги, ботинки-wallabee. Статья сделана по материалам глобального онлайн-тренд-бюро FashionSnoops.com.

Чек-лист fashion-байера расширит ваши возможности в формировании ассортимента для магазина обуви

В преддверии закупочного сезона главная задача байера – подготовка к формированию нового ассортимента. Если мы проходим этот этап качественно, то повышаем эффективность нашей работы, как минимум, в 2 раза, снижаем риск появления в коллекции моделей-аутсайдеров и увеличиваем общую ликвидность и долю хитов. Эксперт SR по закупкам и продажам в модном бизнесе Елена Виноградова делится рекомендациями, основанными на ее большом практическом опыте работы fashion-байером, а также составила специально для читателей журнала чек-лист для оценки вашей готовности к закупке новой коллекции.

Чек-лист fashion-байера расширит ваши возможности в формировании ассортимента для магазина обуви

В преддверии закупочного сезона главная задача байера – подготовка к формированию нового ассортимента. Если мы проходим этот этап качественно, то повышаем эффективность нашей работы, как минимум, в 2 раза, снижаем риск появления в коллекции моделей-аутсайдеров и увеличиваем общую ликвидность и долю хитов. Эксперт SR по закупкам и продажам в модном бизнесе Елена Виноградова делится рекомендациями, основанными на ее большом практическом опыте работы fashion-байером, а также составила специально для читателей журнала чек-лист для оценки вашей готовности к закупке новой коллекции.

Сложности в подборе персонала, и как с ними бороться

Многие руководители полагают, что, обеспечив достойную зарплату и хорошие условия работы, потенциальные сотрудники сами придут на работу, и каждый из них станет отличным продавцом. К сожалению, это не так: соискатели приходят неохотно, и в большинстве случаев никто из них не подходит на должность продавца. Поэтому подбор персонала требует профессионального подхода. Эксперт SR в области управления и развития fashion-бизнеса Мария Герасименко рассказывает об алгоритме подбора сотрудников и о нестандартных методах поиска и собеседования кандидатов.

Сложности в подборе персонала, и как с ними бороться

Многие руководители полагают, что, обеспечив достойную зарплату и хорошие условия работы, потенциальные сотрудники сами придут на работу, и каждый из них станет отличным продавцом. К сожалению, это не так: соискатели приходят неохотно, и в большинстве случаев никто из них не подходит на должность продавца. Поэтому подбор персонала требует профессионального подхода. Эксперт SR в области управления и развития fashion-бизнеса Мария Герасименко рассказывает об алгоритме подбора сотрудников и о нестандартных методах поиска и собеседования кандидатов.

Обувной ликбез: из чего делаются обувные подошвы

«Чем отличается ТЭП от ЭВА? Что мне сулит тунит? ПВХ — это же клей? Из чего вообще сделана подошва этих ботинок?» — современный покупатель хочет знать все. Чтобы не ударить перед ним в грязь лицом и суметь объяснить, годится ли ему в подметки такая подошва, внимательно изучите эту статью. В ней инженер-технолог Игорь Окороков рассказывает, из каких материалов делаются подошвы обуви и чем хорош каждый из них.

Обувной ликбез: из чего делаются обувные подошвы

«Чем отличается ТЭП от ЭВА? Что мне сулит тунит? ПВХ — это же клей? Из чего вообще сделана подошва этих ботинок?» — современный покупатель хочет знать все. Чтобы не ударить перед ним в грязь лицом и суметь объяснить, годится ли ему в подметки такая подошва, внимательно изучите эту статью. В ней инженер-технолог Игорь Окороков рассказывает, из каких материалов делаются подошвы обуви и чем хорош каждый из них.

Как установить цены, которые позволят зарабатывать

Некоторые бизнесмены до сих пор путают понятие маржи с понятием торговой наценки и устанавливают цены на свой товар, руководствуясь исключительно примером конкурентов. Неудивительно, что они разоряются! Аналитик компании «Академия розничных технологий» Максим Горшков дает несколько советов и формул, с помощью которых можно установить не только не разорительные, но и прибыльные цены.

Как установить цены, которые позволят зарабатывать

Некоторые бизнесмены до сих пор путают понятие маржи с понятием торговой наценки и устанавливают цены на свой товар, руководствуясь исключительно примером конкурентов. Неудивительно, что они разоряются! Аналитик компании «Академия розничных технологий» Максим Горшков дает несколько советов и формул, с помощью которых можно установить не только не разорительные, но и прибыльные цены.

Продажи обуви и аксессуаров: эффективные приемы деловой риторики

Какие речевые модули - эффективны при общении с потенциальными и действующими клиентами салонов обуви, а какие – нет, знает бизнес-консультант Анна Бочарова.

Продажи обуви и аксессуаров: эффективные приемы деловой риторики

Какие речевые модули - эффективны при общении с потенциальными и действующими клиентами салонов обуви, а какие – нет, знает бизнес-консультант Анна Бочарова.

Формируем зарплату продавцов: советы экспертов

«А как вы начисляете зарплату своим консультантам, с личных или с общих продаж?» — это один из самых популярных вопросов, вызывающих множество разногласий и пересудов на интернет-форумах владельцев розничного бизнеса. Действительно, как же правильно формировать заработок продавцов? А как быть с премиями, откуда взять план продаж, разрешать ли сотрудникам покупать товар в магазине со скидками? В поисках истины Shoes Report обратился к десятку обувных ретейлеров, но ни одна компания не захотела раскрывать свою систему мотивации — слишком уж непрост и индивидуален был процесс ее разработки. Тогда мы расспросили четырех бизнес-консультантов, и окончательно убедились в том, что тема мотивации продавцов очень сложна, ведь даже наши эксперты не смогли прийти к единому мнению.

Формируем зарплату продавцов: советы экспертов

«А как вы начисляете зарплату своим консультантам, с личных или с общих продаж?» — это один из самых популярных вопросов, вызывающих множество разногласий и пересудов на интернет-форумах владельцев розничного бизнеса. Действительно, как же правильно формировать заработок продавцов? А как быть с премиями, откуда взять план продаж, разрешать ли сотрудникам покупать товар в магазине со скидками? В поисках истины Shoes Report обратился к десятку обувных ретейлеров, но ни одна компания не захотела раскрывать свою систему мотивации — слишком уж непрост и индивидуален был процесс ее разработки. Тогда мы расспросили четырех бизнес-консультантов, и окончательно убедились в том, что тема мотивации продавцов очень сложна, ведь даже наши эксперты не смогли прийти к единому мнению.

Технология продающих вопросов

Нет ничего хуже, чем встреча покупателя словами «Здравствуйте, могу ли я чем-нибудь помочь?», ведь продавец работает в магазине как раз для того, чтобы помогать. Критикуя этот устоявшийся шаблон общения с покупателем, Андрей Чиркарев, бизнес-тренер по эффективным продажам и основатель проекта «Новая экономика», делится с читателями Shoes Report технологией по-настоящему продающих вопросов.

Технология продающих вопросов

Нет ничего хуже, чем встреча покупателя словами «Здравствуйте, могу ли я чем-нибудь помочь?», ведь продавец работает в магазине как раз для того, чтобы помогать. Критикуя этот устоявшийся шаблон общения с покупателем, Андрей Чиркарев, бизнес-тренер по эффективным продажам и основатель проекта «Новая экономика», делится с читателями Shoes Report технологией по-настоящему продающих вопросов.

Вся правда о байере. Кто он и как им стать?

Байер – уже не новая, но по-прежнему популярная и востребованная профессия. Быть байером модно. Байеры стоят у истоков зарождения и развития трендов. Если дизайнер предлагает свое видение моды в сезоне, то байер отбирает наиболее интересные коммерческие идеи. Именно от байеров зависит политика продаж магазинов и то, что, в конце концов, будет носить покупатель. Эта профессия окружена магическим флером, зачастую, связанным с отсутствием представлений, в чем же на самом деле заключается работа байера.

Вся правда о байере. Кто он и как им стать?

Байер – уже не новая, но по-прежнему популярная и востребованная профессия. Быть байером модно. Байеры стоят у истоков зарождения и развития трендов. Если дизайнер предлагает свое видение моды в сезоне, то байер отбирает наиболее интересные коммерческие идеи. Именно от байеров зависит политика продаж магазинов и то, что, в конце концов, будет носить покупатель. Эта профессия окружена магическим флером, зачастую, связанным с отсутствием представлений, в чем же на самом деле заключается работа байера.

Мех, да не только: виды подклада

В производстве зимней обуви используют различные материалы, предназначенные для сохранения тепла и отвечающие требованиям потребителей: натуральную овчину, искусственный мех, искусственный мех из натуральной шерсти и другие. Все виды подкладочного меха имеют свои достоинства и недостатки. Рассмотрим свойства каждого из них.

Мех, да не только: виды подклада

В производстве зимней обуви используют различные материалы, предназначенные для сохранения тепла и отвечающие требованиям потребителей: натуральную овчину, искусственный мех, искусственный мех из натуральной шерсти и другие. Все виды подкладочного меха имеют свои достоинства и недостатки. Рассмотрим свойства каждого из них.

Арифметика розницы

Прежде чем, приступить к решению конкретных задач, необходимо выяснить насколько точно все руководители вашей компании понимают основную терминологию розницы.

Арифметика розницы

Прежде чем, приступить к решению конкретных задач, необходимо выяснить насколько точно все руководители вашей компании понимают основную терминологию розницы.

Как уволить работника без слез, скандала и суда

Рано или поздно любой руководитель сталкивается с необходимостью расстаться с сотрудником. Правильно и вовремя проведенная процедура увольнения сэкономит компании деньги, а самому начальнику — нервы и время. Но почему подчас, зная, что разрыв отношений неизбежен, мы откладываем решение на месяцы?

Как уволить работника без слез, скандала и суда

Рано или поздно любой руководитель сталкивается с необходимостью расстаться с сотрудником. Правильно и вовремя проведенная процедура увольнения сэкономит компании деньги, а самому начальнику — нервы и время. Но почему подчас, зная, что разрыв отношений неизбежен, мы откладываем решение на месяцы?